「老後までに3,000万」よりも「10年で1,000万円」

よく「老後資産は3,000万円必要」などと言われますが、私は、誰にでも当てはまる明確な金額を算出するのはもはや不可能とすら思っています。というのも、働き方とライフスタイルそのものの多様化が進み、老後資産の大きな部分を占める公的年金・退職金の受給総額の見通しもまた、人それぞれ大きく異なるためです。

さらに、平均寿命が上がり続けている今、大きい金額で最終ゴールを設定することも難しくなっています。そこで私は、「10年で1,000万円」を1つの目標に掲げ、資産形成をご提案しています。「10年で1,000万円」としているのは、今回ご紹介する2つの制度を使い、毎月コツコツと積み立てていけば、十分に達成可能な金額だからです。

「10年で1,000万円」を達成するためのモデル例

■初期投資額:50万円

■毎月の積立金額:6万円

■目標運用利回り:5%

10年後の資産額:1,014万442円(うち投資総額:770万円)

「年率5%」と聞いてもピンとこないかもしれませんが、これは、国が主体となって運用する公的年金よりもやや高い、「しっかり増やす」ことを目的とした水準だと思ってください。

また、初期投資額は、50万円よりも多く用意できるようであれば、それに越したことはありません。しかし、最初に無理しすぎて、途中で毎月の積立を止めざるを得ないようなことがあると、当初計画していた通りの積立効果が得られなくなるので注意が必要です。なお、初期投資額と積立額のイメージは、100万円で5万3,700円、200万円で4万3,200円です。

今回は、中長期の資産形成と相性の良い、2つの制度について解説します。

■1: 確定拠出年金(iDeCo=イデコ)で即運用&即節税!

いざお金を貯めるといっても、何をどう始めたらいいか分からない・・・。そんな方は、国が用意している資産運用関連の制度を使うところから始めましょう。

国の制度を使った方が良い理由は簡単。税金面のメリットが非常に大きいからです。まずは、加入年から即節税メリットを享受できる、確定拠出年金(iDeCo=イデコ)からご紹介します。

確定拠出年金とは…!?

確定拠出年金とは、国民年金や厚生年金などの公的年金に上乗せして、任意で加入できる私的年金の一種です。個人が自分の意思で加入する「個人型」(iDeCo=イデコ)と、退職金制度の一環として企業が従業員向けに提供する「企業型」があります。ここでは、個人型のiDeCoを前提に解説しますが、基本的な制度の仕組みは、企業型・個人型ともに同じです。

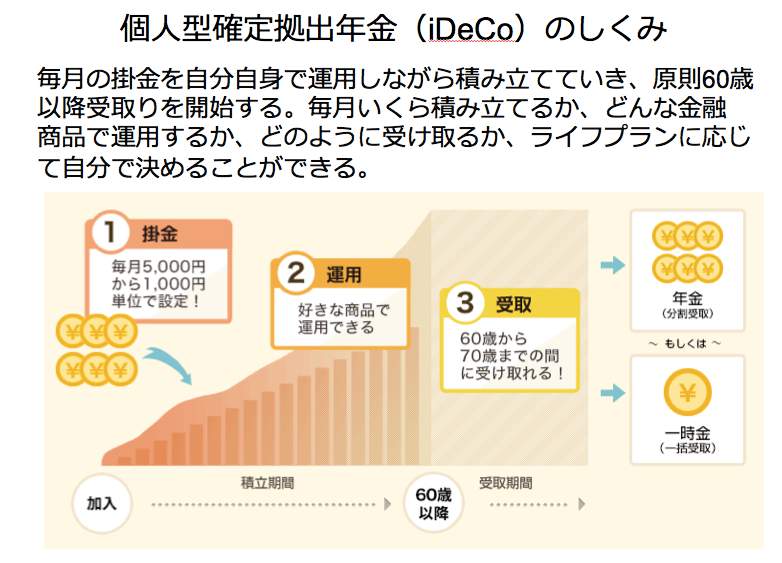

iDeCoでは、加入者自身が原則毎月掛金を支払い(拠出)し、投資先を指定(運用指図)して、資金を積み立てていきます。あらかじめ指定された口座から毎月資金が引き落とされ、その資金で指定した運用商品が自動的に買い付けられるので、都度手続きは必要ありません。掛金の拠出は60歳までで、60歳以降70歳までの間に、積み立てた資金を年金として、一括、または、分割で受け取ることができます。

掛金は月5千円から千円単位で選ぶことができ、国民年金の加入種別(第1号、第2号、第3号)によって上限金額が設けられています。例えば、企業年金制度のない会社員(第2号被保険者)は、月2万3千円、年間27万6千円が上限です。肝心の運用商品は、投資信託のほか、預金や保険も選択でき、両者を組み合わせることも可能です。掛金の変更は年1回、運用商品の変更は原則いつでもできるので、ライフスタイルに合わせて柔軟に対応ができます。

【iDeCoの最大のメリットである税制優遇について】

国が強力に後押しをしているiDeCoには、以下の通り、他の制度よりもはるかに手厚い税優遇があります。

拠出時=掛金は全額所得控除

iDeCoの掛金は原則全額が「小規模企業共済等掛金控除」として所得控除となります。つまり、確定申告や年末調整で税金が戻ってくる(還付)のです。掛金を拠出している間はずっと所得控除を受けられるので、長期になればなるほど節税効果は大きくなります。

運用時=運用益は非課税

iDeCo内で投資信託を売却したり、預金の利息が支払われたりした場合、売却益や利息が全額非課税(通常は税率20.315%)になります。

受取時=一時金または年金、どちらを選択しても控除あり

iDeCoで積み立てた資金を一時金として受け取る場合は、「退職所得控除」、分割して年金形式で受け取る場合は、「公的年金控除」を使うことができます。

なお、iDeCoは、働き方や被保険者の区分に関係なく、自分の名義で年金資産をつくることができるという点で、女性にとって使い勝手の良い制度でもあります。結婚や出産を機に一時的に働き方を変えるようなことがあっても、年金の「持ち運び」ができるので、年金資産を増やし続けることが可能です。例えば、会社員(第2号被保険者)だった方が子育てのため、一時的に専業主婦(第3号被保険者)になるケース。あるいは、思い切って働き方を変え、フリーランス(第1号被保険者)になるようなケースでも、そのまま年金資産を積み立てていくことができます。

■2: NISAとの合わせ技でさらに効果的な資産運用を

iDeCoと併せてもう1つ活用したい制度が、NISA(ニーサ=少額投資非課税制度)です。NISAとは、毎年一定金額内の範囲で金融商品に投資し、利益が出た場合、通常20.315%かかる税金がまるまるゼロになるという口座です。

NISAには、2014年から始まった従来型の一般NISAと、2018年から新たに始まったつみたてNISAの2種類があります。両者の大きな違いは、非課税となる期間、年間上限額、そして、対象商品の3点です。

一般NISAは、年間120万円×5年間で、計600万円の上限額が設けられています。主な対象商品は、株式と投資信託です。つみたてNISAは、年間40万円×20年と、年間の上限額こそ低いですが、長期にわたって制度を利用でき、最大800万円の上限額となっています。対象商品は、金融庁が定めた要件を満たす投資信託に限定されていて、株式は対象外です。また、一般NISA、つみたてNISAともに預金は対象外です。

一般NISAとつみたてNISAは、ともに20歳以上で日本に住民票がある方なら誰でも口座を開設できます。ただし、両制度を併用することはできず、年ごとにいずれかを選択する必要があります。また、開設可能な口座は、1つの金融機関にて1人1口座と決められています。

NISAは、投資初心者に優しい制度ですが、非課税枠の「繰越し」と、「再利用」ができないという点には注意してください。

一般NISA、つみたてNISAともに、非課税額を満額使用しなかった場合でも、未使用分を翌年に繰り越すことはできません。たとえば、年間の非課税額の上限が120万円の一般NISAで、12月末までに100万円分しか投資信託や株式を購入しなかった場合、残りの20万円は放棄することになります。翌年に繰り越すこともできません。また、保有する投資信託や株式を途中で売却することは自由ですが、売却相当分が復活するわけではないので、枠の再利用もできません。こうした理由から、手元に貯金があって、すぐに120万円分を投資に回せるという方以外は、つみたてNISAを選んだ方が非課税枠を無駄にしないで済みます。

「いきなり両方の制度を使うのは金額的にもキツイ…」という場合は、iDeCoの加入を優先して。iDeCoは年金制度なので、60歳までという年齢制限が設けられています。NISAは、口座開設した年から5年間、または、20年間の非課税期間が適用されますので、資金面に余裕が出てから始めることもできます。

▶︎iDeCoについての詳細はこちら

▶︎NISAについての詳細はこちら

楽天証券経済所 ファンドアナリスト

篠田尚子

慶應義塾大学法学部卒業、早稲田大学大学院ファイナンス研究科修了。国内銀行で資産運用関連業務に従事後、ロイター傘下の投信評価機関リッパーで市場分析担当、ファンドアナリストとして活躍。2013年より現職。現在、楽天証券の投資情報メディア「トウシル」にて、オリジナルコラムを配信するほか、「ホンマでっか!?TV」(フジテレビ)に、投資信託のスペシャリストとして出演するなど、メディア出演も多数。女性向けの資産運用セミナーに定評があり活躍の場を広げる。